近年、海外にマンションなどの財産を持つ方が増えてきました。

それに伴い、平成29年4月1日以後発生する相続税又は贈与税についての税制改正が行われ、

国外財産に対しての租税回避の抑制がより厳しくなりました。

税制改正の内容としましては

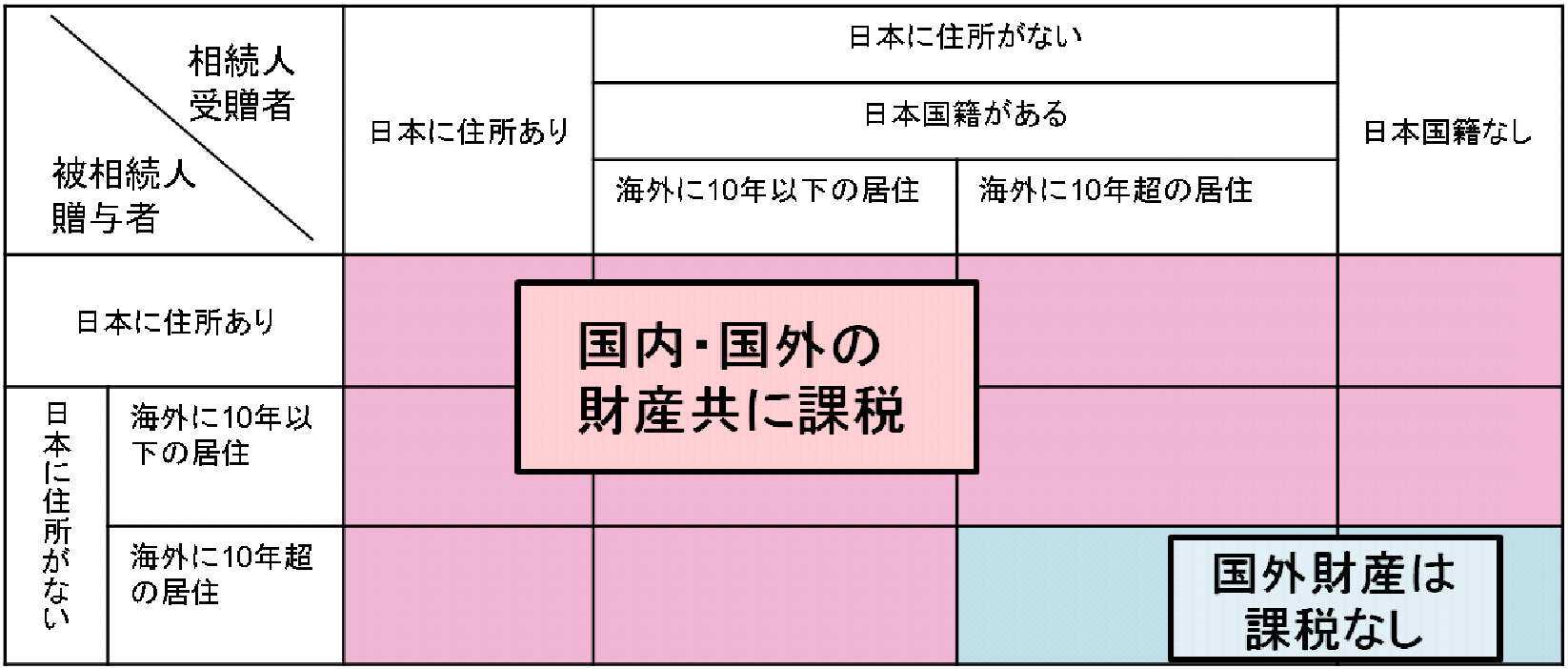

・被相続人(贈与者)・相続人(受贈者)のいずれもが、5年超日本に住所を有しない場合、国内財産のみが課税対象でしたが、この5年ルールが10年超に改正されます。

・相続人(受贈者)が日本に住所を有せず、日本国籍を有しない場合でも、被相続人(贈与者)が10年以内日本に住所を有したときは、国内及び国外双方の財産が課税対象になります。

国外財産について相続税等がかかる場合とは

次の1か2に該当した場合、海外にある財産について相続税が課税されます。

1.相続人の住所が日本国内にある場合。

2.相続人(日本国籍)の住所が日本にない場合であっても、被相続人の住所が日本にある場合。

要するに、相続人(日本国籍)の住所が日本にない場合、被相続人または相続人のどちらかが相続前10年以内に

日本に住所があった場合には、相続税又は贈与税の課税があります。(10年ルール)

国外財産の評価について

国外の土地・建物の評価額は、路線価や固定資産税評価額によりものではありません。

そこで、海外不動産においては、「財産評価基本通達に定める評価方法によって評価することができない場合には、

同通達に定める方法に準じて、又は売買実例価額、精通者意見価格等を参酌して評価する」 とあります。

インターネットを通じて不動産の取引データが公開されている国は多くあるものの、評価はあくまで個別性があることから、

具体的には、アメリカやイギリスは不動産鑑定士に依頼し、中国は土地評価師の協会に依頼し、鑑定評価書を発行してもらいます。

また、国外財産を取得し、その財産について外国の相続税を支払った場合は、

日本の相続税額から外国の相続税相当額を控除する事が出来ます。

株式会社大成経営開発 岡村泰